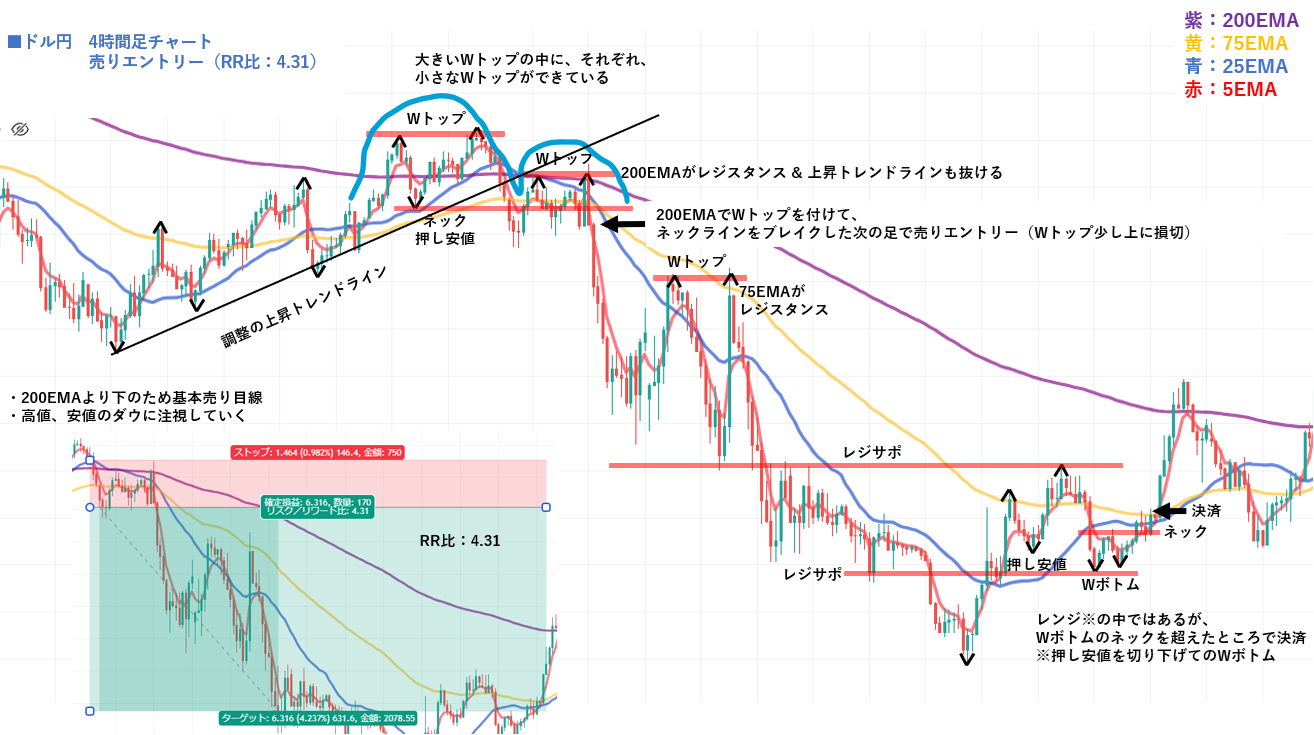

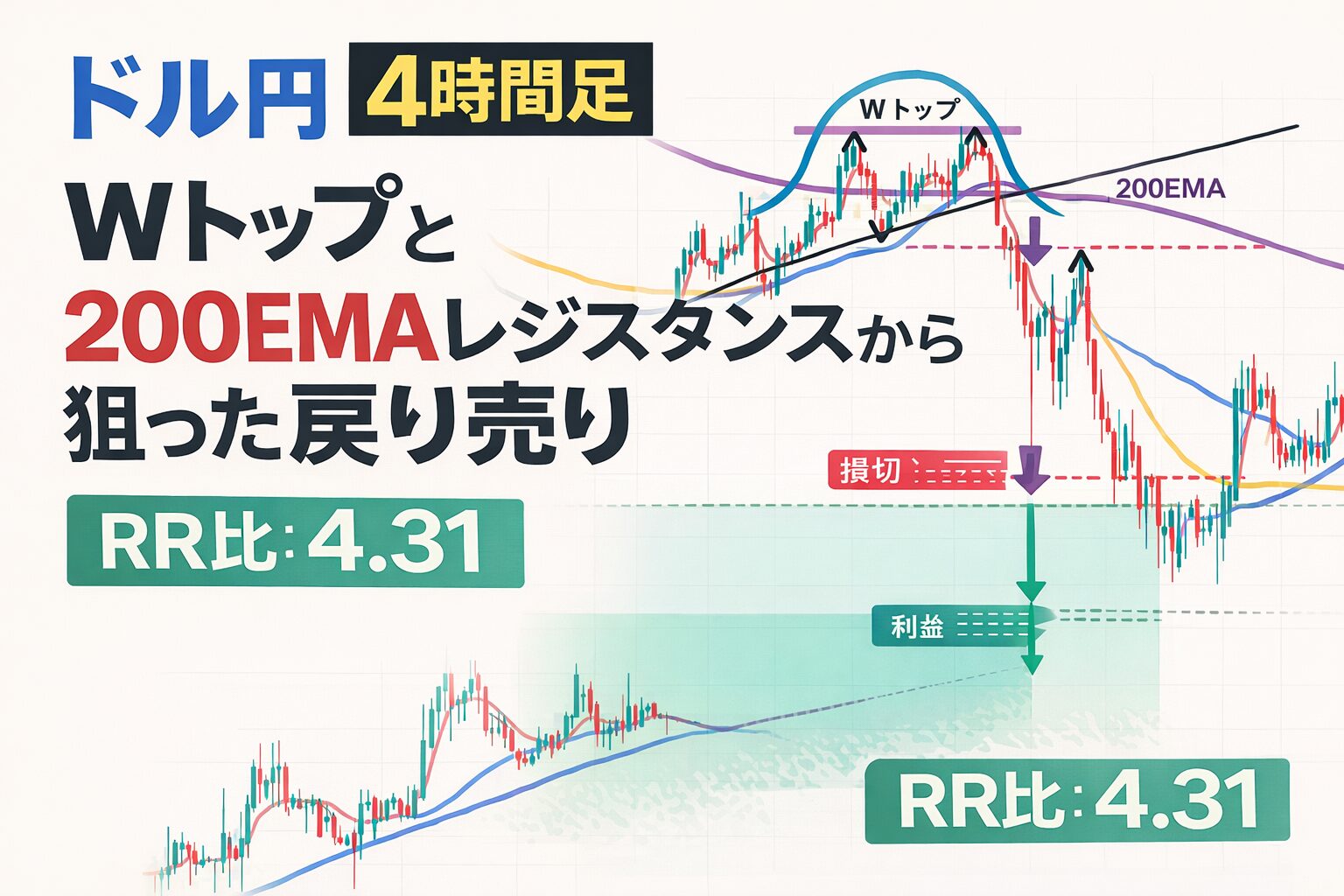

200EMAより下という売り優勢の環境で、大きなWトップとネックライン、EMAのレジスタンスを組み合わせた戻り売りを行い、RR比4.31を得られたトレードの一例。

今回はドル円4時間足チャートを使い、売りエントリーの具体例を解説します。

エントリーの前提となる環境認識から、Wトップとネックラインの使い方、ポジション保有中の見方、そして決済の理由までを一連の流れで振り返ります。

結果としてこのトレードは、RR比(リスクリワード比)4.31 という良いバランスになりました。

一撃必殺を狙うのではなく、「環境認識+パターン+損切位置」を組み合わせることで、自然にリスクリワードが良くなった例として捉えてもらえればと思います。

1. 環境認識:200EMAより下=基本は売り目線

まず確認したのは、価格が200EMA(紫)のどちらにあるかです。

このチャートでは、全体を通してローソク足が200EMAの下側で推移しており、長期的には売り優勢の環境と判断できます。

- 200EMAより下 → 基本は売り目線

- その中で一時的に上昇している部分は調整の上げとして見る

- 高値・安値のダウ構造に注目し、「どこで上昇が終わりそうか」を探す

チャート左側では、調整の上昇トレンドラインに沿って高値・安値を切り上げる動きが続いています。

しかし大きな流れは下方向なので、「どこかで上昇が終わり、再び下方向に戻るポイントがあるはず」という目線で見ていきます。

2. 天井形成:大きなWトップの中に小さなWトップ

上昇の終盤で、価格は大きなWトップを形成します。

さらに、その大きなWトップの中に、小さなWトップがいくつか重なるように出ているのが特徴的です。

このあたりでは、

- 高値が更新できず、何度も同じ価格帯で頭を抑えられている

- 押し安値(ネック)を一つのラインとして意識できる

- 上昇トレンドラインの角度が緩やかになり、勢いが弱まっている

という形で、「そろそろ上昇が終わりそうだ」というサインが重なってきます。

3. 200EMAレジスタンス&上昇トレンドライン割れ

Wトップの天井付近では、200EMAがレジスタンスとして機能し始めます。

これまで上から被さっていた長期の移動平均線に、価格がぶつかって押し戻されているイメージです。

同時に、調整上昇を支えていた上昇トレンドラインも下抜けます。

これにより、

- 200EMAより下の大きな下降環境

- 上昇トレンドライン割れ

- Wトップ+ネックライン

といった条件が揃い、「売りを検討するゾーンに入った」と判断できる状況になってきます。

4. 売りエントリーの根拠:Wトップ&ネックラインブレイク

実際のエントリーは、Wトップのネックラインを明確にブレイクした次の足で売りとしました。

これにより、

- 単なる「ヒゲ抜け」ではなく、ネックラインを実体で割れたことを確認

- 200EMAで頭を抑えられた形のWトップが完成したと判断

損切(ストップ)は、Wトップの少し上+200EMAの外側に置いています。

この位置を超えてくるようであれば、

「200EMAレジスタンス」「Wトップ」「ネック割れ」という前提自体が否定されるため、素直に一度撤退するラインとして扱っています。

このように、環境認識とパターンが崩れたら損切という考え方にすると、

「何pipsで切るか」だけに縛られず、納得感のある損切位置を決めやすくなります。

5. ポジション保有中の見方:75EMAがレジスタンスとして機能

エントリー後、価格は下方向に動き始めますが、途中で何度か戻りが入ります。

この局面でのポイントは、戻りが75EMAや25EMAに抑えられているかどうかです。

- 75EMAがレジスタンスとなり、戻り高値を抑えている

- 戻りが入っても、高値は切り下がり、安値は更新されていく

- 過去の押し安値がレジサポ転換している水準でも、上値が止められている

この間は、下降ダウ(高値切り下げ&安値更新)が続いているかどうかを確認しながら、ポジションをホールドしています。

ローソク足の1本1本で利確を悩むのではなく、構造が崩れるまでは基本ホールドというスタンスです。

6. 決済ポイント:Wボトム&ネック上抜けで一旦終了

下落が進んだのち、チャート右側ではWボトムが出現します。

このWボトムは、押し安値をいったん切り下げてから作られた形になっており、「売りの勢いがだんだん弱っている」ことを示唆しています。

この局面では、まだ広い意味ではレンジの中ではあるものの、

Wボトムのネックを上抜けたところで決済としました。

理由はシンプルで、

- 安値の切り下げが止まり、安値を切り上げ始めている

- Wボトムのネック上抜けで、短期的には下降ダウが一旦崩れたと見なせる

- ここまでの下落で、すでにエントリーから十分な値幅を取れている

つまり、「まだ伸びるかもしれないが、下降の第一波としては十分」と判断し、利確しています。

7. RR比4.31という結果について

今回のトレードでは、損切位置と利確位置の距離から、RR比4.31となりました。

これは、「1回負けても、同じパターンで2回目・3回目を淡々と繰り返せば、トータルでプラスが残りやすい配置だった」ということを意味します。

重要なのは、最初からRR比4以上を狙い撃ちしたわけではないという点です。

- 環境認識:200EMAより下で売り優勢

- パターン:Wトップ+ネックライン+EMAレジスタンス

- 損切位置:その前提が崩れる場所の外側

- 決済:下降ダウが一旦終わる(Wボトムネック上抜け)ポイント

このように組み立てた結果、自然とRR比が4.31になったと捉えるのがポイントです。

リスクリワードは「結果」としてついてくるものであり、無理に“大きく取ろう”とするほど、再現性は下がってしまいます。

8. 今回のトレードから学べるチェックポイント

最後に、今回のドル円4時間足トレードから学べるポイントを簡単にまとめます。

- まずは200EMAとの位置関係を見て、買い目線か売り目線かを決める

- 調整の上昇では、どこで高値更新が止まりそうかをWトップやレジスタンスで探す

- Wトップのネックライン割れは、トレンド転換の候補になる

- 損切は「パターンと環境認識が否定される場所」の外側に置く

- ポジション保有中は、下降ダウが続いているかどうかを基準にホールド可否を判断する

- 決済は、Wボトムやネック上抜けなど、下降が一旦終わる形を目安にする

エントリーの「一瞬」だけを見るのではなく、

環境 → パターン → 損切位置 → 決済の流れをセットで考えることで、

同じようなトレードを再現しやすくなっていきます。

コメント